Your Money Or Your Life – recenzja książki

W ostatnich latach coraz większym zainteresowaniem cieszy się ruch FIRE (z ang. Financial Independence, Retire Early, czyli Niezależność Finansowa, Wcześniejsza Emerytura). Idea wczesnego przejścia na emeryturę i cieszenia czasem wolnym przez resztę życia z pewnością przyciąga bardziej niż perspektywa 40 lat harówki, po których na starość czeka jedynie walka o byt. Dziś, w ramach biblioteczki Finax, przyjrzymy się zatem klasyce gatunku – książce Your Money or Your Life z 1992 r., napisanej przez Vicki Robin oraz Joe Domingueza, uznawanych za prekursorów ruchu FIRE.

Ján Tonka | Finanse osobiste | 10. grudnia 2021

Niektóre fragmenty Your Money or Your Life (w skrócie YMOYL) oparte zostały na nagraniach audio kursów Joe Domingueza, który niezależność finansową osiągnął już w wieku 31 lat.

Dzięki dobrze płatnej pracy na Wall Street i wyjątkowo niskim wydatkom był w stanie zaoszczędzić ok. 70 000 $ w stosunkowo krótkim czasie (491 000 $ po przeliczeniu na aktualne ceny). Przez całą resztę swojego życia nie brał już żadnego wynagrodzenia za swoją pracę.

Wraz z Vicki Robin zaczęli natomiast nauczać podstaw niezależności finansowej, co w późniejszym czasie zaowocowało książką na ten sam temat.

YMOYL to publikacja bardziej filozoficzna niż finansowa. Autorzy kładą nacisk przede wszystkim na wartości oraz tworzenie zdrowej relacji z pieniędzmi, a nie na dawanie konkretnych porad inwestycyjnych czy omawianie strategii osiągania niezależności finansowej.

Główne przesłanie książki mówi, że nie ma sensu spędzać większej (i prawdopodobnie najlepszej) części swojego życia w pracy tylko po to, aby za zarobione pieniądze kupować kolejne zbędne produkty. Autorzy w 9 krokach kierują czytelnika na „właściwą” ścieżkę.

W tym artykule nie będę jednak szczegółowo omawiać ich wszystkich. Wspomnę natomiast o tych kwestiach, które uważam za najbardziej przydatne i godne uwagi.

Dowiedz się, ile naprawdę zarabiasz

Jedno z pierwszych zadań w książce polega na obliczeniu swojej rzeczywistej stawki godzinowej netto. W tym celu w pierwszym kroku musisz podzielić swoją miesięczną wypłatę przez liczbę przepracowanych godzin. Przyjmijmy, że Twój miesięczny dochód netto wynosi 5000 zł, pracujesz 8 godzin dziennie. Przy założeniu 21 dni roboczych w miesiącu, Twoja stawka godzinowa netto wyniesie około 29.76 zł za godzinę (5000 zł / 168 godzin).

Na tym jednak nie koniec. W następnej kolejności należy odliczyć od swoich dochodów netto wszystkie wydatki związane z pracą. Mogą to być na przykład niezbędne koszty transportu (samochód, paliwo, naprawy, ubezpieczenie itp.), droższych ubrań czy środków niezbędnych do radzenia sobie z zawodowym stresem (np. częstszych wyjazdów, wizyt u specjalistów).

Po skorygowaniu wcześniejszej kwoty może okazać się, że Twoja rzeczywista stawka godzinowa netto wynosi nie 30, a mniej niż 20 zł za godzinę. Czy nie lepiej byłoby zatem zmienić pracę – nawet kosztem pozornie niższej pensji – i skupić się na tym, co daje Ci prawdziwą satysfakcję?

Wbrew pozorom, formalnie niższa wypłata w innej pracy może oznaczać dla Ciebie zarówno większe zadowolenie z życia, jak i wyższe zarobki.

Pieniądze czy życie?

Autorzy książki uważają pieniądze za formę energii życiowej. Przy każdym dokonywanym zakupie wymieniamy zatem określoną część naszego życia na nabywany przedmiot lub usługę.

Jaką część swojego życia jesteś skłonny wymienić na nowy samochód czy telefon? Czy najnowszy iPhone naprawdę jest dla Ciebie wart 100 lub nawet 200 godzin pracy? Kiedy zdasz sobie sprawę, jak wiele energii i czasu musisz poświęcić, by móc sobie pozwolić na każdy z zakupów, spojrzysz na swoje wydatki z zupełnie innej perspektywy. I prawdopodobnie zostaniesz minimalistą.

Krótko mówiąc: gdybyśmy byli w stanie ograniczyć nasze potrzeby, nie musielibyśmy spędzać aż tyle czasu w pracy. Dodatkowo, mogliśmy poświęcić zaoszczędzony czas i energię naszej rodzinie, hobby czy innym dodatkowym zajęciom.

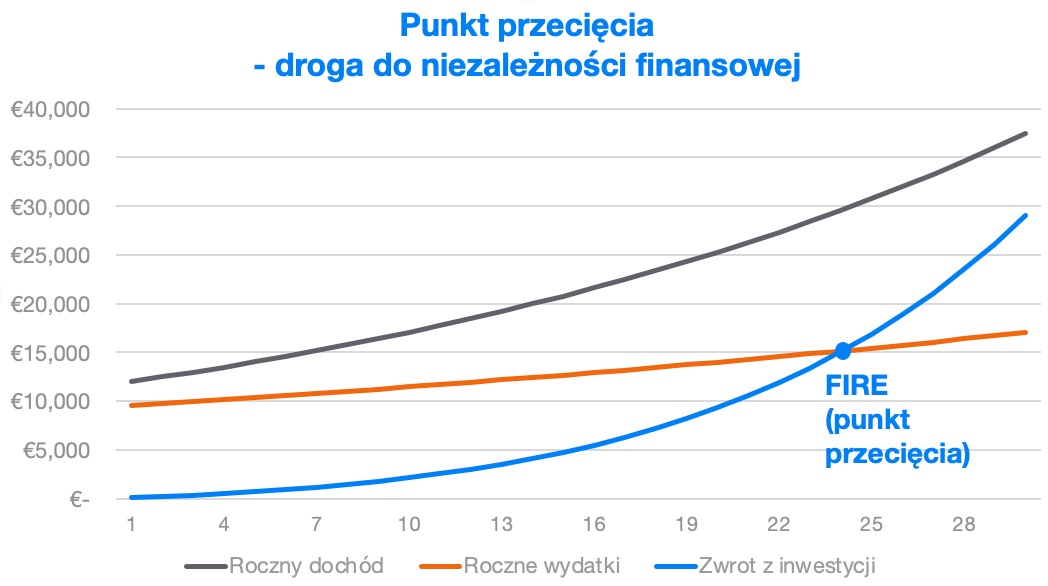

Punkt przecięcia

Praktyczna część książki przekonuje czytelnika, aby dokładnie śledził swoje dochody i wydatki, a stan posiadanych środków trwałych zwiększał stopniowo. W jakim celu? Umożliwi Ci to dojście do tzw. punktu przecięcia, czyli punktu, po przekroczeniu którego zwrot z inwestycji przewyższy poniesione nakłady.

Dopiero wówczas staniesz się naprawdę wolny i przestaniesz pracować dla pieniędzy. Jednocześnie Twoje dochody będą o wiele pewniejsze niż z jakiegokolwiek innego źródła.

Jak mogłoby wyglądać to w prawdziwym życiu?

Powiedzmy, że Twój miesięczny dochód netto wynosi 4000 zł (co daje 48 tysięcy złotych rocznie), a regularnie oszczędzać i inwestować możesz 20% tej kwoty.

Gdybyś przez cały okres swojej kariery zawodowej mógł regularnie zwiększać zarobki o 4% rocznie, a Twoje wydatki rosłyby tylko w tempie 2% rocznie (czyli na standardowym poziomie inflacji), inwestując regularnie stałbyś się niezależny finansowo po około 24 latach (przy dość realistycznym założeniu 8% stopy zwrotu).

Jeżeli rozpocząłbyś inwestowanie tuż po ukończeniu studiów, niezależnością finansową mógłbyś cieszyć się jeszcze przed 50 rokiem życia. Gdybyś mógł dodatkowo więcej zarabiać lub oszczędzać większą część dochodów, efekt osiągnąłbyś znacznie szybciej.

Oszczędzaj, ratując planetę

Your Money or Your Life nie jest typową pozycją o finansach osobistych. Filozofia autorów opiera się w dużej mierze na ich własnych doświadczeniach życiowych oraz środowisku, które ukształtowało ich spojrzenie na życie i pieniądze (kultura hippisowska lat 70., minimalizm, przywiązywanie wagi do ochrony środowiska).

Muszę przyznać, że niektóre fragmenty tej książki były dla mnie dość trudne. Zdecydowanie zgadzam się jednak z autorami, że najcenniejszym dobrem w życiu jest czas. Zawsze warto jest zastanowić się, jak wiele cennego czasu wymieniamy na kupowane przez nas rzeczy.